На сегодняшний день конкуренция среди банков России за клиентов очень серьезная. Каждый из них совершенствует свои продукты и условия для более комфортного взаимодействия пользователей с собой.

Повышенный кэшбек, остаток на счет, бесплатное обслуживание и другие дополнительные привилегии — все это относится и к дебетовым картам, которые служат в качестве зарплатных. Поэтому важно в этой связи выбрать для себя наиболее подходящий вариант. Рейтинг

В 2015 году был принят важный закон, согласно которому работодатель не имеет права отказать работнику в произвольном выборе банка для перечисления зарплаты. Если поступает отказ, можно подавать в суд и работодатель будет оштрафован.

Нюансы закона о выборе банка для получения ЗП

Для того чтобы поменять банк зарплатной карты необходимо написать заявление, в котором указать следующие данные:

- Организацию, в которой вы работаете, а также ФИО директора или лицо, которому адресовано данное обращение;

- Свои данные (ФИО, должность и т.п.);

- Реквизиты банка, в котором планируете получать ЗП;

- Дата и подпись заявителя с расшифровкой.

Внимание. Работодатель не в праве отказывать вам в этой просьба. Согласно законодательству просьбу должны удовлетворить в течение 15 дней с момента подачи заявления.

В законе есть не очевидные моменты, которые для обычного пользователя не всегда ясны:

- В большинстве случаев организации при подачи заявки пытаются отговорить вас от этой затеи либо сообщают о невозможности такой операции. Дело в том, что между банком и ней заключается договор на обслуживание клиентов на выгодных условиях. Переводя средства на карту другого банка велика вероятность платы дополнительной комиссии, которая ложится на плечи организации.

Внимание. Никаких комиссий с вашей заработной платы организация не имеет право.

- Со стороны сотрудника обязательным будет плата за обслуживание карты банка, которую он выбрал. Многим это покажется минусом. Однако, выгодные условия использования и бонусы все нивелируют.

Полезная информация. Во многих банках при оформлении дебетовой карты как зарплатной плата за обслуживание не взимается. (Например, карта банка Тинькофф).

Выгодные банки для зарплатной карты

Чтобы не было вопросов какой банк выгоднее составили для вас рейтинг самых популярных и выгодных дебетовых/зарплатных карт. На основе чего составлялся обзор об эффективности той или иной карты:

- стоимость годового обслуживания;

- платный/бесплатный выпуск;

- кэшбек, начисления на остаток по счету и другие значимые преимущества карты;

- насколько удобна работа с сервисами банка;

- лимиты на снятие наличных, переводы на другие карты банков.

Все эти факторы очень значимые при выборе лучшего для вас продукта. Поэтому ознакомившись с ними, вы однозначно определитесь где лучше открыть зарплатную карту в 2019 году.

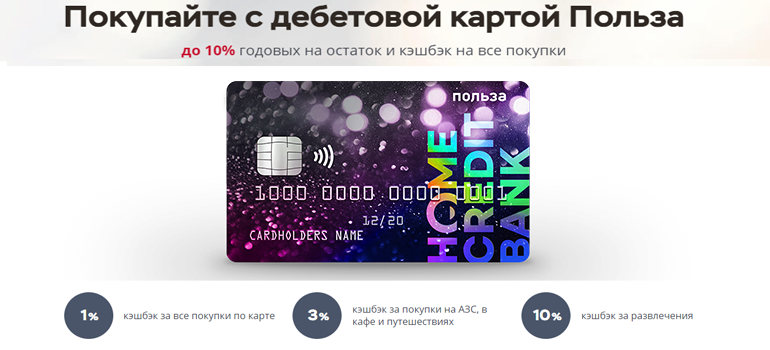

1. Зарплатная карта Хоум Кредит Банка «Польза»

Банк активно обновляет линейку своих продуктов. Не стали исключением и дебетовые карты благодаря чему в 2018 году клиенту стала доступна одна из самых выгодных зарплатных карт — «Польза». Основными отличительными особенностями и преимуществами карты являются:

- Бесплатное обслуживание. Данная услуга доступна, если данный продукт выбран в качестве зарплатной карты. Помимо этого бесплатное пользование возможно при неснижаемом остатке в 10 тысяч рублей за расчетный период (месяц) либо при транзакциях по карте на сумму не менее 5 000 рублей. Если ни одно из условий не выполняется взимается плата за обслуживание в размере 99 рублей в месяц.

- Бесплатное снятие наличных в любом банкомате. Опция также является очень полезной, т.к. не всегда есть рядом банкомат вашего банка.

Замечание. По данной опции предусмотрен лимит снятий, если карта не зарплатная — до 5 операций за месяц.

- Большой кэшбек. Его можно разбить на несколько видов:

- Партнеры банка. Хоум Кредит предлагает от 5% до 10% кэшбэка при покупках у своих партнеров. С полным перечнем партнеров можете ознакомиться на официальном сайте банка.

- Отдельные категории. На три категории идет 3% кэшбека: АЗС, Кафе, Путешествия.

- Любые покупки. По такому виду предусмотрен кэшбек в размере 1%.

- До 30 июня 2019 года работает система повышенного кэшбека по категории развлечения в размере 10%.

Важно. По карте «Польза» начисляется кэшбек за оплату ЖКХ. Эта опция очень полезная, т.к. практически каждый сознательный гражданин платит за коммунальные услуги. Оплату необходимо производить посредством интернет-банка либо приложения.

- Выгодный процент на остаток по счету. Он составляет 7% годовых, но первые три месяца банк предлагает повышенный процент — 10%.

Оформить карту «Польза» бесплатно в Хоум Кредит

2. Дебетовая карта от банка Тинькофф

Не смотря на то, что на первое место мы поставили вариант от Хоум Кредита, дебетовка от Тинькофф практически ни чем не уступает. Флагманом тут является «Tinkoff Black». Основные условия по этому варианту следующие:

- Выпуск пластика бесплатный. Вы оставляете заявку по телефону или на сайте банка и в течение нескольких дней курьер привозит вам новую карту в нужное место.

- Кэшбек до 30%. Тинькофф предлагает разнообразные спецпредложения с большим кэшбеком по ним (варьируется от 5 до 30%). Также за квартал можно выбрать три категории из предлагаемого списка (аптеки, супермаркеты, фастфуды и т.п.), по которым процент будет фиксированным и составит 5%. Во всех остальных случаях — 1% от суммы покупки.

- Остаток по счету. Для старых клиентов уже имеющих карту 6% годовых.

Внимание. Новым клиентам до конца лета предлагается выгодный вариант — 10% на остаток до конца лета.

- Снятие наличных. Процедуру можно совершать в любом банкомате. Комиссия отсутствует, если сумма не менее 3000 рублей.

- Обслуживание карты бесплатно. Если вы рассматриваете Тинькофф в качестве банка для зарплатной карты вам достаточно написать об этом в техподдержку. Вас переведут на особый тариф 6.2., по которому не предусмотрена взимание средств за пользование картой. Если вариант не рассматривается для получения на него ЗП, тогда бесплатна в обслуживании карта будет только при условии не снижаемого остатка в размере 30 тысяч рублей либо наличия в банке активного кредита или вклада размером 50 000 рублей и более. В остальных случаях ежемесячно со счета будет списываться 99 рублей.

- Перевод с карты на карту бесплатен. Это очень выгодно, когда вам постоянно нужно совершать транзакции между родственниками, коллегами по работе и т.д.

Тинькофф банк очень активно взаимодействует с клиентами и совершенствует свои продукты. Очень удобное приложение, в котором можно отследить все спецпредложения, свои операции по карте и связаться с техподдержкой банка, которая всегда оперативна.

Еще одним преимуществом является возможность открытия накопительных счетов с фиксированной ставкой 5% годовых. Это очень удобно, если у вас есть средства, которые необходимо будет потратить в ближайшее время, но какое точно не известно. Вы их кладете на накопительный счет и они растут. В нужный момент со счета можно снять любую сумму и положить обратно на карту или просто снять наличными. Это гораздо выгодней вклада, который придется досрочно гасить и терять накопленные проценты.

Отличным дополнением может служить выпуск бесплатных доп. карт до 5 штук.

Пример. Вам нужно объединить семейный бюджет. Вы можете выпустить отдельно карту для жены и иметь объединенный баланс, используя при этом 2 разные карты.

Заказать зарплатную карту Тинькофф

3. Дебетовая Cashback-карта Альфа-Банка

Само название подразумевает выгодные условия использования карты. Характеристики карты схожи с теми, что и в банках-лидерах нашего рейтинга. Если вы задумали поменять банк зарплатной карты на Альфа-Банк, то вам следует знать по этой дебетовке следующее:

- Выпуск карты обойдется вам в 0 рублей. При этом курьер доставляет карту в нужное место в течение нескольких дней.

- Процент на остаток составляет 6% годовых, что похоже на предложение Тинькофф банка.

- Кэшбек по данной карте будет очень выгодным, если вы в месяц тратите больше 70 000 рублей. Если же сумма менее 10 000 рублей, то стоит рассмотреть варианты зарплатных карт выше (там условия будут повыгодней). Рассчитывается он следующим образом:

- Сумма покупок в месяц > 70 000 рублей. Кэшбек составит 10% на АЗС, 5% на кафе и рестораны и 1% на остальные транзакции.

- Сумма покупок в месяц > 10 000 рублей и < 70 000 рублей. Кэшбек составит 5% на АЗС, 2.5% на кафе и рестораны и 0.5% на остальные транзакции.

- У банка есть множество партнеров, с которыми вы можете ознакомиться на офциальном сайте. Кэшбэк по спецпредложениям достигает до 15% в месяц.

Внимание. Максимальная сумма возврата составляет 15 000 рублей, но подключив пакет услуг «Премиум» вы сможете увеличить данную сумму до 21 000 рублей.

Хорошим плюсом является возможность бесплатных переводов по карте. Многие пользователи отмечают удобство мобильного банка.

Ознакомиться с условиями и оформить карту Альфа-Банка

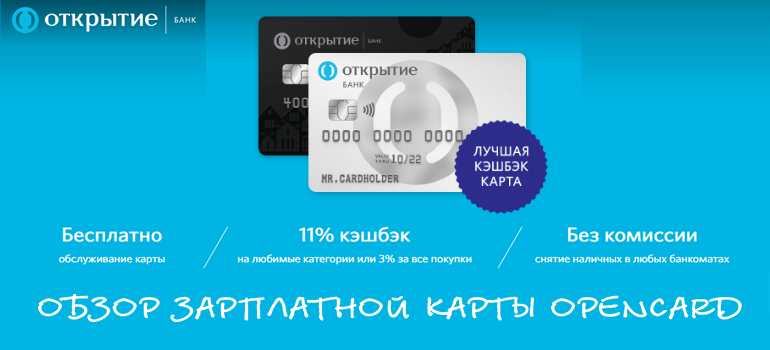

4. «OpenCard» от банка Открытие

Хорошим вариантом является дебетовая карта банка открытие. У нее есть свои нюансы в начислении кэшбека и использовании, но в целом можно сказать, что карта отлично выполняет роль зарплатной.

Пластик стоит рассмотреть по ряду причин:

- Выпуск карты бесплатный. Не смотря на то, что за открытие карты придется отдать 500 рубдей, данная сумма возвращается на бонусный счет при достижении покупок свыше 10 тысяч рублей. Таким образом, на данном этапе вы ничего не теряете.

- Кэшбек по карте составляет 1%, но в первый месяц будет 3%. Для того, чтобы увеличить процент нужно совершить в мобильном банке покупки на сумму свыше 1 000 рублей. Данная опция подходит людям, любящим совершать онлайн-покупки. Бонусом в 1% банк предлагает пользователь, чей остаток по счету не менее 100 тысяч рублей.

Важно. Банк предлагает выбрать одну категорию для повышенного кэшбека 11%.

- Снятие наличных с карты и переводы с карты на карту идут без комиссии, если на нее вы получаете ЗП. Выдача наличных возможно в любом банкомате.

- Процент на остаток составляет 7%, что довольно не плохо в сравнении с другими вышеперечисленными банками;

Стоит отметить, что карта является мультивалютной (рубли, доллары, евро). Преимуществом может стать и то, что коммунальные услуги оплачиваются без комиссии.

Заказать карту «OpenCard» банка Открытие

Важно. Для состоятельных людей чьи месячные расходы выше 50 000 рублей предусмотрен тариф Opencard Премиум. Стоимость его составляет 2500 руб. в месяц. Однако есть возможность бесплатного обслуживания, если выполняется одно из трех условий:

- поступлений на карту свыше 200 тысяч в месяц;

- остаток по карте превышает 600 000 руб. и операций по карте суммарно > 50 000 руб.;

- остаток собственных средств свыше 1 млн. рублей.

Что дает тариф Premium? Во-первых, вам доступна будет бесплатная страховка при выезде за рубеж, а также доступ к VIP-залам. Помимо этого в качестве бонуса будут доступны трансферы до аэропортов/вокзалов. Ознакомиться со всеми условиями и подробностями можно по ссылке выше.

5. Зарплатная карта с кэшбеком от банка Рокетбанк

Рокетбанк позиционирует себя как онлайн-банк. По своей сути близок к Тинькофф. Все делается дистанционно, в том числе и выпуск дебетовых карт. Поэтому тем людям, которые ценят свое время этот вариант подойдет. Условия по дебетовке привлекательные:

- Выпуск, доставка карты курьером в нужное место и годовое обслуживание бесплатно.

- Выдача наличных производится без комиссии в любых банкоматах. Предусмотрен лимит в 150 000 рублей, но если карта является зарплатной, то лимит автоматически увеличивается до 300 000 рублей.

- Комиссия за перевод на другие карты не взимается, если не превышен лимит в 30 000 рублей.

- Процент на остаток составляет 5.5% на любую сумму и выплачивается каждый месяц.

- Кэшбек по карте можно разбить на три вида:

- До 10% возвращается за пользование картой в любимых местах. Места выбираются каждый месяц индивидуально из предлагаемого списка.

- Кэшбек до 10% можно получить, подключив игровой режим. Суть его состоит в том, что вы получаете скидки на использование игровых сервисов (PlayStation, Steam и т.д.)

- Во всех остальных случаях кэшбек составит 1%

Кэшбек конвертируется в виде рокетрублей, которыми в дальнейшем можно полностью оплатить любую покупку от 3000 рублей.

Замечание. Дополнительную прибыль в 500 рублей можно получить пригласив друга оформить карту.

6. Дебетовая карта Росбанка

Банк предлагает широкую линейку продуктов. Самым интересным вариантом из этого спектра является дебетовая карта #МожноВсе.

Сразу стоит сказать, что данный вариант больше подходит людям состоятельным, т.е. тем кто тратит в месяц по карте суммы порядка 50 000 рублей и выше, а так же много путешествует. Для них все основные преимущества карты будут доступны в полной мере.

«#МожноВсе» имеет три тарифа:

- Классический (Стоимость обслуживания 199 руб./мес.);

- Золотой (Стоимость обслуживания 499 руб./мес.);

- Премиальный (Обслуживание 3000 руб./мес.).

Важно. При оформлении карты до 01.10.2019 любой тариф в первый год будет бесплатным.

Также любой из тарифов будет бесплатным при выполнении условий:

- Поступления на карту в месяц должны быть в интервале: 20 000 — 50 000 руб. (Классический), 50 000 — 250 000 руб. (Золотой), 250 000 руб. и более (Премиальный).

- Сумма операций по карте должна быть выше: 15 000 руб. (Классический), 40 000 руб. (Золотой), 150 000 руб. (Премиальный).

- на вкладах и сберегательных счетах должна храниться сумма более: 100 000 руб. (Классический), 500 000 руб. (Золотой), 3 000 000 руб. (Премиальный)

Основные характеристики карты #МожноВсе от РосБанка следующие:

- Процент на остаток. Здесь он самый привлекательный по сравнению с остальными вариантами — до 8%.

- Выпуск карты бесплатный, а с учетом акции можно попробовать бесплатно ее год и потом отказаться, если вас что-то будет не устраивать.

- Интересная система начисления кэшбэка. Пользователю предлагается сделать выбор:

- Классический кэшбек. Есть возможность выбрать три любые категории с повышенным кэшбеком. Процент постепенно растет до 10% в зависимости от того, сколько вы тратите по карте. Очень выгодным он становится в случае покупок на сумму свыше 30 000 руб. По остальным операциям возвращается 1%.

- Система travel-бонусов. Данный вид кэшбека интересен тем, кто регулярно путешествует. За каждые потраченные 100 рублей система возвращает вам на счет бонусы, которые в дальнейшем можно задействовать при покупке авиабилетов и т.п.

- Карта является мультивалютной. Есть возможность выбора до 3 основных валют.

Заказать зарплатную карту #МожноВсе

7. «Пакет услуг зарплатный» от СвязьБанка

Не плохой вариант для начисления зарплаты на карту предлагает СвязьБанк. Карта имеет не очень много преимуществ по сравнению с вариантами выше, но есть отдельные положительные стороны:

- Выпуск карты бесплатный.

- Обслуживание в текущем месяце будет бесплатным, если за предыдущий вы превысили сумму покупок в 5 000 руб.

- На остаток начисляется 5% годовых.

- Присутствует возможность выбора типа карты, начиная от «Visa» и заканчивая «Мир Классической».

- Хорошая бонусная система. Вы копите баллы, совершая покупки (250 руб. = 1 балл). Далее эти баллы можно применить на оплату авиа/ж.д. билетов, проживание в отелях и другие услуги для путешественников. Расчет идет 1 балл = 1 рубль.

Замечание. При оформлении карты на ваш бонусный счет сразу зачисляется 300 баллов.

- Бесплатное снятие наличных в банкоматах-партнерах. Ознакомиться с перечнем можно на Официальном сайте.

- Присутствует возможность бесконтактной оплаты.

Оформить карту СвязьБанка бесплатно

8. Зарплатная карта от ПромСвязьБанка «Твой Кешбэк»

Если вы дошли до этой карты, то обратите на нее внимание более детально. Банк хоть и не является популярным как предыдущие, но подготовил очень интересный продукт. Дебетовая карта Твой Кэшбек имеет очень много плюсов и является флагманом банка. Основными условиями и преимуществами карты являются:

- Обслуживание и выпуск карты. Выпуск стоит 0 рублей. Пластик доставит курьер в течение нескольких дней. Обслуживание также бесплатное, если за расчетный период не снижаемый остаток 20 000 рублей либо совершено покупок на эту сумму или выше.

- Кэшбек. Клиенту предлагается сделать выбор: повышенный кэшбек до 5% на любые выбранные им категории (в списке присутствуют супермаркеты, АЗС, аптеки и еще много выгодных категорий) или 5% годовых на остаток по счету.

- Пополнения и переводы. Карту можно бесплатно пополнять до 150 000 рублей без комиссии. А с учетом того, что на нее будет приходит ваша ЗП этого лимита вполне достаточно. Переводы на карты других банков можно осуществить без комиссии до 20 000 рублей. К слову, данная опция не уступает многим картам, которые в рейтинге идут выше.

Стоит отметить очень хорошую поддержку банка. С учетом того, что это государственный банк, за сохранность своих денег волноваться не стоит. Присмотритесь к данному варианту более внимательно, он достоин внимания.

Заказать карту «Твой Кешбэк» от ПромСвязьБанка

9. «Простой доход» от ЛокоБанка

ЛокоБанк также подготовил для пользователей очень хорошее предложение с говорящим названием «Простой доход». Основные опции, которые нужно знать:

- Выпуск и обслуживание карты бесплатно.

- Кэшбэк по карте до 10% по выбранной категории. Банк сам назначает категорию, по которой будет кэшбек. До 30.06.2019 повышенный кэшбек будет в категории «Красота и здоровье».

- Процент на остаток 6.5% при условии не снижаемого остатка за расчетный период 20 000 руб. и покупок на аналогичную сумму.

Замечание. Оплачивая покупки через мобильное приложение, сумму покупки идет с коэффициентом 2. Тем самым, вы быстрей можете достигнуть нужного порого в 20 000 руб. Например, можно ежемесячно оплачивать коммунальные услуги.

- Снятие и пополнение. Выдача наличных в собственных банкоматах банка бесплатная. Предусмотрен лимит в 300 000 рублей за расчетный период. Если снимать деньги в любом другом месте комиссия составит 1% от операции (мин. 100 рублей). Это большой минус, если у вас нет рядом банкомата ЛокоБанка.

Хорошим плюсом является возможность бесплатного выпуска «допок» к основной карте в количестве 3 штук, а также конвертация валюты без комисии по курсу банка.

Оформить карту «Простой доход»

10. Зарплатный проект ВТБ

Не плохой вариант для клиентов предлагает банк ВТБ. Для ЗП есть «Зарплатная мультикарта». Пластик будет выгодным, если вы соответствуете определенным условиям. Для пользователей мы выделили основные моменты карты:

- Выпуск и обслуживание является бесплатным, если сумма покупок превышает 5 000 рублей. В противном случае плата в месяц составит 249 рублей.

- Клиенту представляется обширная бонусная программа. Упор делается на путешествия, где при трате в месяц свыше 75 000 руб./месяц бонус составит 5% в виде миль. Если сумма выше 15 000 рублей, но менее 75 000 процент составит 2%, менее 15 000 — 1%.

- Кэшбек. На все операции составляет 1%, но если вы используете бесконтактную оплату или сумма покупок в месяц более 75 000 руб. — 2.5%. Также предусмотрены категории с повышенным процентом: Авто (до 10%) и Рестораны (до 10%).

- Начисление на остаток также зависит от того сколько вы тратите в месяц. Если карта планируется больше как сберегательная, то это не очень выгодно — 1% при обороте в месяц 15 000 рублей. Действительно хороший процент 6% дается, если за расчетный период потрачена сумма свыше 75 000.

- Бесплатное снятие наличных возможно только в банкоматах ВТБ. Во всех остальных придется отдать комиссию 1% (мин. 99 рублей).

Замечание. В случае, если вы тратите по карте свыше 5 000 рублей либо имеете ЗП более 40 000 руб., то комиссия возвращается на следующий месяц в виде бонусов (по сути не взимается).

Данная карта является не плохим вариантом в качестве зарплатной. Вы спросите почему мы ее включили в наш список в самом конце? Все просто — отзывы о реальном пользовании услугой банка не самые приятные. Клиентоориентированность находится на низком уровне. Если же вы все-таки решительно хотите завести именно эту дебетовку, оформить ее как зарплатную можно на официальном сайте ВТБ.

Сравнительный анализ карт

Если после ознакомления с нашим рейтингом у вас все еще остались сомнения, сравнительный анализ карт по характеристикам поможет вам окончательно определиться с выбором.

По кэшбеку

Если зарплатный вариант рассматривать с точки зрения выгодного получения кэшбека и бонусов, то можно с уверенностью перечислить самые подходящие:

| Карта (Банк) | Кэшбек | Оформление |

| «Блэк» (Тинькофф) | Максимальный — 30% | Быстрое оформление |

| Повышенный — 5% | ||

| Обычный — 1% | ||

| «Польза» (Хоум Кредит) | Максимальный — 10% | Быстрое оформление |

| Повышенный — 3% | ||

| Обычный — 1% | ||

| «Уютный Космос» (Рокетбанк) | Максимальный — 10% | Быстрое оформление |

| Повышенный — до 10% | ||

| Обычный — 1% | ||

| «Твой Кешбэк» (ПромСвязьБанк) | Максимальный — 5% | Быстрое оформление |

| Повышенный — 5% | ||

| Обычный — 1% |

Выше представленные четыре варианта отлично подходят тем людям, для кого опция кэшбека рассматривается как основная. По другим позициям в рейтинге тоже не плохие условия, но для их выполнения условия не всегда самые комфортные:

- либо общий остаток на счете должен быть большим (свыше 50 000 руб.);

- либо сумма покупок для выгодного процента должна быть высокой (выше 75 000 руб. как в случае с ВТБ).

По начислению на остаток по счету

Многие не хотят оформлять вклады в банке, т.к. процент не самый выгодный и досрочное снятие всегда грозит потерей накопленных средств. В качестве альтернативы люди держат деньги на зарплатных картах, используя их как накопительные. В этой связи по данной опции выбрали для вас самые достойные варианты из нашего рейтинга.

| «#МожноВсе» (РокетБанк) | до 8% | Заказать карту |

|

«OpenCard» (Открытие) |

до 7% | Заказать карту |

| «Польза» (Хоум Кредит) | до 7% | Заказать карту |

| «Простой доход» (ЛокоБанк) | до 6.5% | Заказать карту |

По удобству снятия наличных

Тем кто привык пользоваться наличными средствами наверняка будет интересно как можно выгодно снимать деньги с зарплатной карты без комиссии. В нашем рейтинге есть несколько очень хороших вариантов для этих целей:

| «Польза» (Хоум Кредит) | Бесплатное снятие в любом банкомате | Заказать карту |

| «Уютный Космос» (Рокетбанк) | Заказать карту | |

| «Блэк» (Тинькофф) | Заказать карту | |

| «OpenCard» (Открытие) | Заказать карту |

Народное голосование за лучшую зарплатную карту 2019 года